В последнее время тема «зеленого финансирования» и конкретно «зеленых облигаций» активно обсуждается как на государственном уровне, так и среди частных эмитентов и инвесторов. Например, в мае этого года на климатической конференции Innovate4Climate в Барселоне, организованной Всемирным банком, мировые лидеры в процессе обсуждения будущего климатического финансирования отметили, что развивающийся рынок «зеленых облигаций» предоставляет большие возможности [1]. Что же такое «зеленые облигации», кому и зачем они нужны, чем они отличаются от обычных бондов и каковы перспективы внедрения таких финансовых инструментов в России?

«Зеленые облигации» — основные характеристики

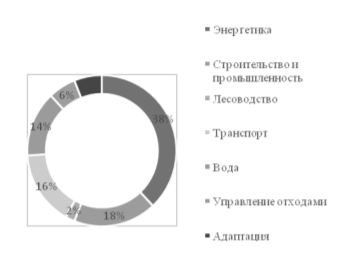

«Зеленые облигации» — это обычные долговые инструменты, при выпуске которых эмитент-заемщик получает от инвесторов фиксированную сумму капитала и направляет ее на свои корпоративные потребности, выплачивая капитал инвестору, когда облигация погашается, а также согласованную сумму процентов в течение срока ее обращения. Отличительной чертой «зеленых облигаций» является то, что привлеченные средства используются для проектов, связанных с возобновляемой энергией, повышением энергоэффективности, экологически чистым транспортом или низкоуглеродной экономикой (см. рис. 1) [2, стр. 5].

Для чего же нужны такие ценные бумаги? «Зеленые облигации» могут служить инструментом перехода к экологически устойчивой экономике в то время, когда мировые правительства активизируют свои усилия по борьбе с глобальным потеплением, особенно после подписания Парижского климатического соглашения в декабре 2015 г. Выгоды от выпуска таких облигаций существуют как для эмитентов, так и для инвесторов. Финансируя экологические, энергоэффективные и низкоуглеродные проекты, эмитент создает имидж прогрессивной организации, ориентированной на долгосрочное и устойчивое развитие. Разумно предположить, что инвесторы, особенно те, которые позиционируют себя как социально ответственные, могут предпочесть именно таких эмитентов. Помимо этого, данные облигации могут привлекать принципиально новых инвесторов, которые ранее не готовы были размещать свои средства в облигации, но могут начать это делать с целью оказания поддержки новых экологических проектов.

Рис. 1. Распределение зеленых инвестиций в 2016 году Источник: составлено авторами по данным официального сайта Climate Bonds Initiative [3].

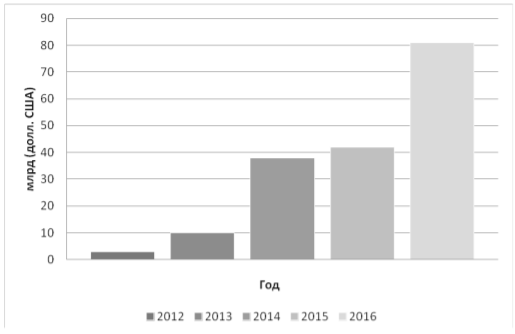

Данное обстоятельство подкрепляется и тем, что популярность «зеленых облигаций» растет с каждым годом. Для сравнения, если в 2015 г. таких бумаг было выпущено на $ 36,7 млрд, то в 2016-м — уже на $ 81,6 млрд. Ожидается, что в 2017 г. эта цифра вырастет до $ 150 млрд. (см. рис. 2) [3].

На сегодняшний день эмитентами «зеленых» долговых бумаг являются самые разнообразные организации — наднациональные (Европейский инвестиционный банк, Всемирный банк), муниципальные / провинциальные / национальные правительства (город Париж, штат Массачусетс, провинция Онтарио, правительство Польши и Франции), банки (Банк Америки, Кредит Агриколь), крупные корпорации (Эппл, Тойота), целевые компании (трасты, партнерства) и различные государственные учреждения (Экспорт развития Канады, Нью-Йоркский столичный транспортный орган) [4].

Кто и зачем инвестирует в «зеленые облигации»? Напомним, что в основе этой облигации лежит самый обычный долговой инструмент, который характеризуется в глазах инвестора прежде всего относительной безопасностью по сравнению с другими портфельными инструментами [5]. Так что инвесторами могут быть любые вкладчики в облигационные бумаги. Тем не менее лидирующими в этой сфере являются институционные инвесторы, которые стараются интегрировать в свои портфели социально ответственные инвестиции.

Оценка таких облигаций производится стандартными способами. «Зеленые облигации» имеют финансовые характеристики, идентичные обычным облигациям одного и того же эмитента, включая кредное качество, купонные выплаты и цену размещения / обращения. В то же время, согласно одному из отчетов Barclays (2015), торговля «зелеными облигациями» на вторичном рынке иногда может быть более выгодной для инвесторов по сравнению с обычными облигациями. Это можно объяснить высоким спросом со стороны экологически ориентированных инвестиционных фондов в комбинации со сравнительно ограниченным предложением таких инструментов [2, стр. 5].

Рис. 2. Эмиссия «зеленых облигаций» в 2012–2016 гг. Источник: составлено авторами по данным официального сайта Climate Bonds Initiative [3]

Юридические аспекты

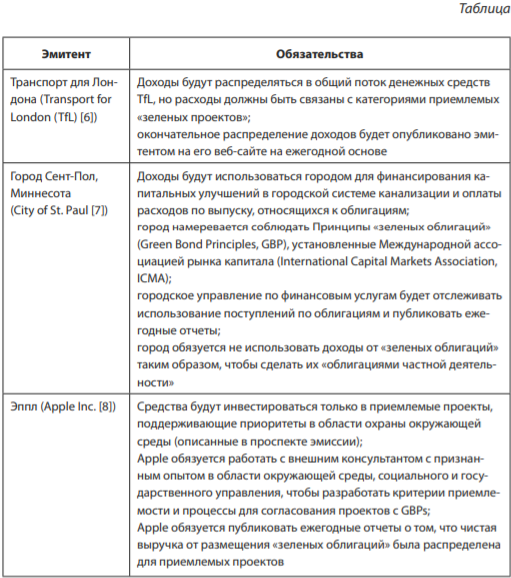

Чтобы оценить юридические особенности «зеленых облигаций», стоит рассмотреть проспект эмиссии — официальный документ, подготовленный эмитентом и содержащий существенную информацию о самом эмитенте и его эмиссии. В этом документе эмитент берет на себя некоторые обязательства перед инвестором.

Уникальной чертой проспекта «зеленых облигаций» является более расширенная (по сравнению с обычными облигациями) секция «Использование доходов» (Use of Proceeds), в которой эмитент обязуется использовать доходы от «зеленых облигаций» только для определенных проектов (Eligible Projects), а также предоставлять дополнительную отчетность. Приведем несколько примеров таких обязательств (табл. 1).

Возникает вопрос, смогут ли инвесторы быть уверены, что доходы действительно будут распределяться на правомочные проекты? Для этого полезно рассмотреть раздел «Случаи дефолта» (Events of Default) проспекта эмиссии, который диктует, что происходит в случаях невыполнения обязательств и что именно является невыполнением обязательств. Из обзора ряда проспектов эмиссии «зеленых облигаций» становится понятно, что невыполнение обещания направлять средства на «зеленые проекты» и предоставлять дополнительную отчетность не всегда считается дефолтом. Например, в проспекте эмиссии Эппл говорится прямо:

«Рыночная цена облигаций может быть подвержена влиянию любого отказа от использования доходов от облигаций на соответствующие экологические проекты… Несмотря на то что мы согласились с определенными обязательствами по представлению отчетности, как описано в разделе «Использование доходов», невыполнение таких обязательств не будет считаться дефолтом в рамках этого Соглашения» [8].

В проспекте города Сент-Пол используется похожая формулировка:

«Дефолт в соответствии с настоящим Свидетельством о раскрытии не считается дефолтом по облигациям серии 2017C («зеленые облигации») и единственным средством правовой защиты в случае любого нарушения эмитентом требований настоящего Свидетельства о раскрытии информации является обращение в суд» [7].

Таким образом, несмотря на то что эмитенты «зеленых облигаций» указывают прямо в проспекте эмиссии, куда будут направляться средства и какая отчетность будет предоставляться инвесторам, в том же проспекте допускается возможность невыполнения таких обещаний. Следовательно дополнительные стандарты выпуска «зеленых облигаций» являются добровольными и инвесторам остается полагаться на добросовестность эмитентов.

Добровольные стандарты для «зеленых облигаций»

На сегодняшний день не существует единого стандарта, применяемого к «зеленым облигациям», равно как и механизма мониторинга выполнения этих стандартов. Тем не менее так называемые Green Bonds Principles (GBPs), установленные Международной ассоциацией рынка капитала, являются принятыми эталонами, которым следует большинство мировых эмитентов «зеленых облигаций». Соблюдение GBPs означает заверение инвесторов (как правило, полагаясь на независимого эксперта), что эмитент соответствует определенным стандартам в отношении того, куда направляются средства от облигаций, как выбираются проекты и какие отчетности предоставляются инвесторам. Как правило, это требует дополнительных усилий и финансирования со стороны эмитентов.

Привлечение независимых экспертов является ключевым моментом. GBPs не устанавливает жестких требований к тому, кем должны быть эти эксперты, но рекомендует следующие опции:

- Вторичный обзор (Second party review) консультантами с признанным опытом в области экологической устойчивости процесса оценки и отбора проектов (например, CICERO, Oekom, Sustainalytics и т. д.).

- Аудиты независимыми компаниями (например, Deloitte) для проверки определенных аспектов процесса выпуска «зеленых облигаций», например метода внутреннего отслеживания или распределения средств.

- Независимые сертификации, такие как сертификат Climate Bond Initiative (CBI), предоставляют инвесторам дополнительные гарантии того, что доходы от «зеленых облигаций» будут направлены на экологические цели. Обычно такие процедуры требуют дополнительных финансовых и временных затрат со стороны эмитента [2, стр. 10].

Как же эти стандарты применяются на практике? Например, вышеупомянутый Apple Inc. использует вторичный обзор экологического консультанта Sustainalytics и обзор утверждений руководства от Ernst & Young, а также ежегодный отчет, в котором подробно описываются экологические проекты, процесс их отбора, распределение средств, прогнозируемые выгоды и т. д. Все эти документы, в дополнение к проспекту эмиссии, находятся в открытом доступе для инвесторов, а также широкой публики.

Шведский муниципалитет Гётеборга отчитывается перед инвесторами и горожанами не только через вторичные обзоры, годовые отчеты для инвесторов, публикации информации о проектах, но и с помощью детального описания того, какие конкретные положительные эффекты следовали за инвестициями, финансируемыми «зелеными облигациями». Например, одной из таких инвестиций муниципалитета является строительство автономного жилья. В 2015 г. было завершено четыре новых строительных проекта. В среднем дома потребляют примерно на 33 % меньше энергии по сравнению с требованиями законодательства [9].

Муниципалитет Гётеборга как раз является ярким примером многократных выпусков «зеленых облигаций». С октября 2013 г. город трижды выпускал «зеленые облигации», в результате чего в общей сложности было выделено 3,36 млрд шведских крон в поддержку перехода к малоуглеродному и климатически нейтральному потреблению. На июнь 2016 г. около девяти процентов долга города составляли «зеленые облигации».

Итак, несмотря на отсутствие четких легальных требований к эмиссии «зеленых облигаций», эмитенты явно прилагают значительные усилия для того, чтобы продемонстрировать инвесторам приверженность к соблюдению их ориентации и таким образом привлечь новые инвестиции. Также существует мнение, что введение обременительных дополнительных требований может создать слишком большую финансовую нагрузку на эмитентов «зеленых облигаций» и, как следствие, сократить рыночные предложения таких облигаций [1].

«Зеленые облигации» в России

Следует отметить, что на данный момент российскими эмитентами «зеленые облигации» не выпускались. В ноябре 2015 г. ПАО «Норильский никель» заявило о возможности выпуска данных облигаций, чтобы привлечь средства для проектов по сокращению выбросов диоксида серы [10]. Представители компании отмечают интерес иностранных инвесторов к таким бумагам. Тем не менее к выпуску компания относится осторожно, ссылаясь на сложности идентификации «зеленых проектов» [11].

Тем временем на государственном уровне тема «зеленых облигаций» в последнее время стала частью общего дискурса об экологии, «зеленом финансировании» и энергоэффективности. В декабре 2016 г. по итогам заседания Госсовета Владимир Путин утвердил перечень поручений по вопросу «Об экологическом развитии Российской Федерации в интересах будущих поколений». Среди них есть и поручение Минприроды и Минэкономразвития России о разработке соответствующих предложений «О применении «зелeных» финансовых инструментов российскими институтами развития и публичными компаниями» [12].

Как результат, в апреле 2017 г. Экспертный совет при Правительстве Российской Федерации разработал соответствующие предложения. По поводу «зеленых облигаций» было отмечено, что «целесообразно активнее использовать такой популярный и апробированный в мире инструмент». Одновременно Экспертный совет отметил ряд изменений, необходимых для внедрения «зеленых облигаций» в России, таких как усовершенствование нормативно-правовой базы, определение требований к раскрытию информации, разработка процедур одобрения и регистрации, а также стандартов независимой проверки эмиссии «зеленых облигаций» и т. д. [13]. На недавней конференции по «зеленому финансированию» для устойчивого развития представители Банка России отметили похожие сложности с выпуском «зеленых облигаций» в России [14]. Было также указано на то, что, несмотря на отсутствие в России выпуска «зеленых облигаций», соответствующих мировым стандартам, облигации данного типа уже фактически были заявлены. Например, в апреле 2017. ООО «Экология-Новосибирск», с которой Новосибирская область заключила концессионное соглашение о строительстве в регионе двух мусороперерабатывающих комплексов, объявило о размещении облигаций на 1 млрд руб. [15]. Также в апреле 2017 г. глава Минприроды Сергей Донской в ходе выступления в Совете Федерации высказался о необходимости внедрения «зеленых облигаций» и банковского проектного финансирования такого рода [16].

Заключение

Как и любые новые формы финансирования, «зеленые облигации» все еще находятся в начальной стадии развития, и достоверно оценить их целесообразность можно будет только через некоторое время. На наш взгляд, существует очень хороший шанс, что в целом эти инструменты окажутся полезными, так как приверженность к финансированию экологических проектов демонстрирует устойчивую корпоративную политику заемщика. Именно поэтому можно считать недальновидным мнение о том, что российские эмитенты не особо чувствуют потребность во внедрении «зеленых облигаций», требующих неких дополнительных затрат, так как уже выпускаемые обычные облигации пользуются активным спросом [17]. Эмитент, ориентированный на будущее, должен понимать, что инструмент, который через финансирование экологических, энергоэффективных и низкоуглеродных проектов подчеркивает политику, направленную на долгосрочное и устойчивое развитие, может помочь успешно расширить спектр активов, доступных заемщикам, и привлечь новых инвесторов. В России же «зеленое финансирование» только начинает развиваться, поэтому, возможно, потенциальным инвесторам в российские «зеленые проекты» понадобится некоторое время, чтобы увидеть связь между ориентацией эмитента на них и его устойчивым развитием в будущем.