Дата поступления рукописи в редакцию: 10.07.2024

Дата принятия рукописи в печать: 19.08.2024

ВВЕДЕНИЕ

США традиционно являлись важным партнером Таиланда. Однако с изменением их внешнеполитической стратегии в АТР в 2000-е гг. они постепенно уступили свои позиции. США упустили усиления влияния Китая в регионе Юго-Восточной Азии в целом, где Пекин наращивает свое экономическое, политическое и военное присутствие, и в Таиланде в частности.

Таиландо-американские отношения всегда соответствовали трансформирующейся международной обстановке, которая стремительно меняется в наши дни. Тайская внешняя концепция последовательна и легко приспосабливаема, чутко реагирует на изменения в мире, поэтому ее характеризуют как «бамбуковую» дипломатию [1]. В настоящий момент она представляет собой попытку балансирования между США и Китаем.

Вместе с тем в рамках противостояния США с Китаем за влияние в ЮВА первые активно расширяют свое присутствие в регионе, что нашло отражение в тенденциях последних постковидных лет.

В центре внимания авторов находится анализ торговой и инвестиционной деятельности между Таиландом и США, основных трендов и динамики, структуры и ее трансформации. В российской науке отсутствуют статьи, посвященные таиландо-американским экономическим отношениям, что определяет научную новизну исследования. Оценка таиландо-американских экономических связей крайне важна с точки зрения расстановки сил в регионе в условиях все более нарастающих противоречий. Актуализирует изучение поставленных вопросов и значимость Таиланда, второй экономики ЮВА, в анонсированном во внешнеполитическом курсе РФ «повороте на Восток».

Для проведения анализа внешнеторговых операций и инвестиционной деятельности использовались статистические данные, публикуемые Всемирным банком, статистической службой АСЕАН, а также национальными ведомствами двух стран.

При оценке развития внешней торговли применялись показатели структуры и динамики. Показатели структуры характеризуют состав изучаемой совокупности и удельные веса компонентов, показатели динамики позволят увидеть сформировавшиеся тренды во внешнеэкономической деятельности и их окончание [2].

Для анализа динамики взаимной торговли использовался показатель взаимной открытости экономики, который представляет собой отношение объема взаимной торговли товарами к ВВП:

где Xint — экспорт в страны интеграционного объединения, долл. США;

Mint — импорт из стран интеграционного объединения, долл. США;

GDP — ВВП страны, долл. США.

Применялся и показатель значимости взаимной торговли товарами, определяющий долю оборота взаимной торговли в общем обороте торговли:

где Xint — экспорт из страны всего;

Mall — импорт в страну всего.

Одним из показателей значимости торговых операций друг для друга выступает расширение внутриотраслевой торговли. Ее уровень отражает степень распределения производственных процессов между торговыми партнерами. Предполагается, что развитие внутриотраслевой торговли стимулирует обмен новыми технологиями и способствует экономическому росту. Что касается межотраслевой торговли, то она предполагает обмен товарами различных отраслей и основывается главным образом на обеспеченности стран факторами производства [3].

При проведении секторального анализа торговых потоков по соотношению внутри- и межотраслевой торговли использовался индекс Грубеля-Ллойда:

где GL — индекс Грубеля-Ллойда;

Xi — экспорт товарной группы i;

Mi — импорт товарной группы i [4].

ДИНАМИКА ДВУСТОРОННЕЙ ТОРГОВЛИ

Торговые отношения между США и Таиландом набирают обороты, демонстрируя относительно быструю динамику расширения двусторонней торговли. Рост ее показателей способствовал укреплению позиций друг друга в этой сфере. Так, США стали третьим крупнейшим партнером Таиланда в мире, уступая лишь странам АСЕАН и Китаю, и вторым экспортным рынком, вновь следуя после блока соседей из ЮВА. Позиции Таиланда в американском внешнеторговом комплексе скромнее — он не входит в число крупнейших торговых партнеров США и располагается на 19–20-м месте.

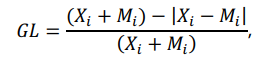

Темпы роста таиландо-американской торговли составили 6,9 % в год в 2010–2022 гг. Товарооборот между странами возрос с 30,8 млрд до 65,6 млрд долл. Расширение двусторонней торговли происходило прежде всего за счет более динамичного роста зарубежных поставок Таиланда на американский рынок, которые увеличивались в среднем на 7,8 % в год — с 20,2 млрд до 47,5 млрд долл. Что касается импорта из США, то он нарастал более умеренными темпами — в 4,9 %, с 10,6 млрд до 18,1 млрд долл. (рис. 1) [5].

Рис. 1. Динамика двусторонней торговли между Таиландом и США (млрд долл.). Источник: ASEANSTAT.

Динамичное наращивание торговых связей обусловлено прежде всего интенсификацией двусторонней торговли, проявляющейся в высоких темпах ее роста в последние годы. Так, в 2019–2022 гг. они составили 11 %. Наибольшей динамикой отличается именно этот период.

В 2010–2018 гг. показатели взаимной торговли были отмечены колебаниями. Это может быть обусловлено политическими факторами. В 2014 г. произошло охлаждение в двусторонних таиландо-американских отношений, связанное с военным переворотом в Таиланде [6]. После чего в общей динамике наблюдались некая стагнация и снижение импортных поставок на американский рынок.

Вместе с тем экспорт после некоторого замедления продолжил набирать обороты. В результате сальдо торгового баланса, которое традиционно распределяется в пользу Таиланда, стало наращивать положительные значения. В 2022 г. профицит торговли составил 29,4 млрд долл.

Наблюдается повышение роли США во внешнеторговом комплексе Таиланда, о чем свидетельствует повышение показателя значимости взаимных потоков. Так, он возрос с 0,08 до 0,11.

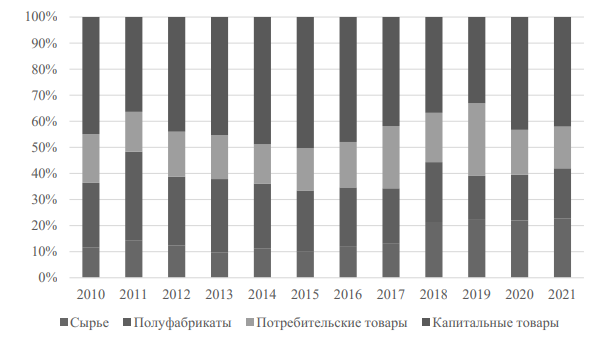

В составе поставок Таиланда в США преобладают промышленная продукция в виде средств производства и потребительских товаров, причем такая тенденция укрепляется. В 2010 г. на них вместе приходилось 84,4 % всех поставок на американский рынок, а в 2021 г. — 89,26 %. Одновременно наблюдаем падение доли тайских потребительских товаров и сырья в двусторонней торговле — с 15,5 до 10,7 % (рис. 2) [7].

Рис. 2. Трансформация товарной номенклатуры тайского экспорта на рынок США по степени обработки. Источник: WITS World Bank.

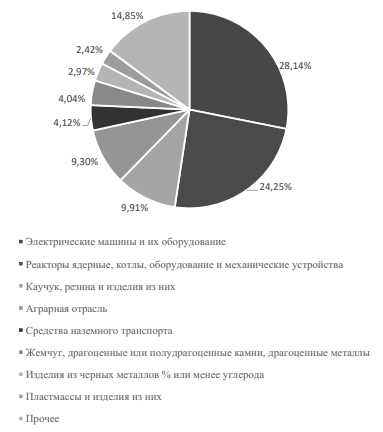

Это объясняется тем, что двумя доминирующими отраслями экспорта являются поставки электроники и оборудования, а также ядерных реакторов. Для первой категории характерно укрепление позиций в структуре тайского экспорта в США. Так, они возросли с 19,3 до 28,1 % (рис. 3) [5]. Более того, США неуклонно наращивают свою долю по закупкам электроники и оборудования — с 13,4 до 29,2 % в 2010–2022 гг., став ключевым рынком сбыта данной продукции. Это объясняется тем, что ее экспорт осуществляется более ускоренными темпами на американский рынок, чем на глобальный, — соответственно 11,7 и 3,7 % в среднем в год.

Рис. 3. Структура тайского экспорта на рынок США в 2022 г. Источник: ASEANSTAT.

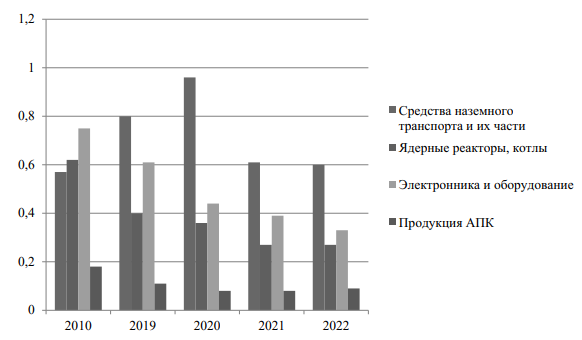

Анализ поставок электроники и оборудования по соотношению внутри- и межотраслевой торговли показал, что в последние годы происходит трансформация и преобладает вторая, а это говорит о достаточно низкой степени интеграции в этой сфере. Об этом свидетельствует неуклонно снижающийся индекс Грубеля-Ллойда. Так, в 2010–2022 гг. он сократился почти вдвое — с 0,75 до 0,33. Примечательно, что снижение внутриотраслевой торговли происходило в последние годы (рис. 4).

Рис. 4. Динамика индекса Грубеля-Ллойда для ряда товарных групп. Источник: Рассчитано по ASEANSTAT.

Второй крупнейшей категорией являются ядерные реакторы, котлы. Данная товарная группа сохраняет свои позиции на протяжении всего рассматриваемого периода, и ее доля в структуре тайского экспорта в США остается почти неизменной — 21,0–24,2 % (см. рис. 3). Вместе с тем возрастает роль американского рынка. Если в 2010 г. он поглощал 12,6 % данного вида продукции, то в 2022 г. — 25,9 % [5]. В поставках ядерных реакторов, котлов также происходит снижение внутриотраслевой торговли (рис. 4).

Третье место в структуре экспорта в США занимает каучуковая отрасль. На нее приходится 9,9 % (см. рис. 3). Таиланд обладает сравнительными преимуществами по данной товарной группе и выступает одним из крупнейших мировых производителей и поставщиков наряду с Индонезией. Так, в 2020 г. вместе они экспортировали 56 % от всех поставок натурального каучука в мире [8].

США наращивают закупки тайского каучука опережающими темпами, в результате чего роль американского рынка возрастает и повышается его доля. Так, в 2010 г. она составляла 12,6 %, а в 2022 г. достигла 24,7 % [5]. Тем не менее более значимым рынком сбыта каучука для Таиланда является Китай, в то время как США находятся на втором месте по объему закупок.

Другие виды агропромышленной продукции также занимают одни из лидирующих позиций. Тем не менее в последние годы наблюдается тенденция неуклонного снижения доли сельскохозяйственной продукции в структуре экспортных поставок в США — с 18,6 до 9,3 % (см. рис. 3). Наравне с этим ослабевает роль американского рынка. Если в 2010 г. на него приходилось 14,4 % всего тайского экспорта аграрной продукции, то в 2022 г. его доля составила 10,2 %.

Еще одной значимой экспортной статьей выступают поставки транспортных средств. Таиланд занимает первое место по производству компактных пикапов, а также является крупнейшим в Юго-Восточной Азии производителем транспортных средств. Страна является четвертым в Азии центром сборки и экспорта автомобилей таких марок, как «Тойота» (Toyota) и «Хонда» (Honda) [9].

По данной товарной группе наблюдается возрастающая роль как в структуре экспортных поставок в США, так и самого американского рынка. Так, в 2010 г. транспортные средства составляли лишь 1,44 % всего тайского экспорта на рынок США. В 2022 г. этот показатель увеличился до 4,1 %. Что касается доли американского рынка, то она возросла с 1,6 до 6,2 %. В 2022 г. США стали третьим крупнейшим импортером тайских транспортных средств.

Стоит отметить, что рост закупок автомобилей в 2021–2022 гг. связывают с соображениями безопасности в период пандемии [10]. Сокращение использования общественного транспорта повлекло увеличение спроса на личные автомобили и, как следствие, повышение цен. Увеличение роста популярности личных транспортных средств частично связывают с таким явлением, как отложенный спрос. Люди, планировавшие покупку личного транспортного средства до пандемии COVID-19, начали массово покупать автомобили после снятия ограничений. Кроме того, автомобили являются одним из способов вложения капитала в кризисные периоды наравне с недвижимым имуществом. В результате следует ожидать охлаждения спроса в ближайшие годы и некоторого сокращения закупок данного вида продукции.

Таиланд также является поставщиком жемчуга, драгоценных и полудрагоценных камней. Ювелирная промышленность хорошо развита и ориентирована в основном на экспорт. Основные виды обрабатываемых камней — рубины, сапфиры, изумруды и бриллианты. Специализация Таиланда на данном виде продукции получила отражение и в структуре экспортных поставок на американский рынок. Основными товарами данной категории стали золото, ювелирные изделия, драгоценные и полудрагоценные камни, бриллианты и бижутерия [11].

В 2010–2022 гг. рост поставок на американский рынок вырос на 6,1 %. Ювелирная продукция занимает шестую строчку в структуре экспорта в США с долей 4 % (см. рис. 3). Однако в результате более динамичного роста других товарных групп позиции данной продукции сократились, хотя и несущественно. Так, в 2010 г. на нее приходилось 5,5 %.

В целом наблюдается замедление экспорта тайской ювелирной продукции на мировые рынки — 3,7 % в среднем в год в 2010–2022 гг. Таким образом, в результате более быстрого роста американских закупок доля рынка США возросла с 9,4 до 12,7 %.

США также являются главным импортером изделий из черных металлов с неуклонным ростом роли американского рынка. В 2010–2022 гг. его доля колоссально возросла — с 9,1 до 28,0 %.

В товарной номенклатуре импорта из США очевидно преобладание средств производства, однако их доля постепенно сокращается — с 44,5 до 34,6 %. Внушительные позиции занимают сырьевые товары с тенденцией к росту. В 2010–2021 гг. они возросли с 11,5 до 25,7 % (рис. 5) [12].

Рис. 5. Трансформация товарной номенклатуры тайского импорта из США по степени обработки. Источник: WITS World Bank.

Повышенная роль сырьевых товаров объясняется ключевыми позициями минерального топлива, нефти и продуктов их перегонки в структуре импорта из США. Обладая ограниченными запасами нефти, большую часть потребляемых нефтепродуктов страна вынуждена закупать. США занимают четвертое место среди стран — экспортеров нефти и нефтепродуктов в Таиланд, и на них приходится 6,5 % всех закупок данной товарной группы.

В 2010–2022 гг. торговля минеральным топливом, нефтью и продуктами их перегонки увеличивалась самыми динамичными темпами — в среднем 25 % в год. Так, в стоимостном выражении их поставки возросли с 336 млн до 4,11 млрд долл. в 2010–2022 гг. Однако наибольший скачок роста произошел лишь в последние годы, что вызвано прежде всего высокими ценами на энергоносители на мировом рынке.

Любопытно отметить, что в целом закупки Таиландом нефти и нефтепродуктов в указанный период росли всего на 6 % в год. Динамичный и опережающий рост поставок энергоносителей из США был обусловлен диверсификацией импорта на фоне высоких цен на ближневосточную нефть, которая традиционно составляла основу тайского импорта энергоносителей, а также резким снижением в 2022–2023 гг. спреда цен на нефть марок BrentDubai и, как следствие, укреплением позиций США.

Таиланд также играет немалую роль для американских экспортеров нефти. Так, он вошел в топ-5 крупнейших рынков в Азии, нарастив свои объемы закупок почти вдвое — до 100 тыс. баррелей в сутки. Переориентация страны на американскую нефть позволила США компенсировать сокращение спроса на нее на рынке Индии, которая в 2022–2023 гг. трансформировала структуру закупок с увеличением доли российских энергоносителей [13].

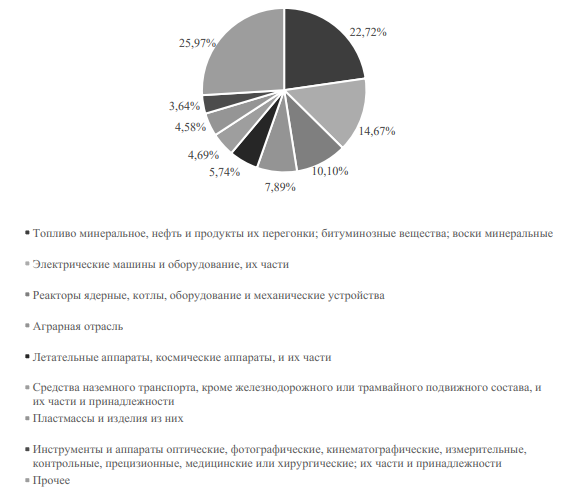

Второй статьей импорта Таиланда из США с объемом 2,7 млрд долл. являются электроника и оборудование. В 2022 г. на нее приходилось 13 % от тайского импорта из США (рис. 6). Однако следует отметить, что торговля данной товарной категорией практически не расширялась. В 2010 г. в стоимостном выражении импорт электроники и оборудования из США составил 2,4 млрд долл. Таким образом, можно констатировать, что США заняли определенную нишу рынка и более не расширяют ее.

Рис. 6. Структура тайского импорта из США в 2022 г.

Аналогичная ситуация сложилась и в торговле ядерными реакторами, котлами. В 2010–2022 г. американские поставки данной товарной категории даже сократились — с 1,88 млрд до 1,83 млрд долл. Вместе с тем данная товарная категория является важной и весомой в структуре тайского импорта из США. Она занимает третье место, и на нее приходится 9 % от тайских закупок из США.

Таиланд и США выстроили прочное взаимовыгодное сотрудничество в этой сфере. Взаимообмен ядерными реакторами объясняется тем, что Таиланд продает готовые ядерные реакторы и котлы, закупая комплектующие на американском рынке. США заинтересованы в выстраивании партнерских взаимоотношений в целях развития источников чистой энергии, а также во внедрении передовых технологий ядерных реакторов [14].

Немаловажную роль в структуре тайского импорта из США играет аграрная отрасль, доля которой в 2022 г. составила 7 % от американских поставок на тайский рынок. Основными статьями закупок являются масличные семена и плоды, злаки и готовые корма для животных. Однако в 2019 г. наметилась негативная тенденция и произошло сокращение сельскохозяйственных поставок из США на 14 % по сравнению с 2018 г. Это во многом связано с тайскими соглашениями о свободной торговле с Китаем, Австралией, Новой Зеландией, Чили, Японией, Кореей, Перу и Индией. Заключение ССТ с перечисленными странами повлияло на привлекательность и конкурентоспособность американской сельскохозяйственной продукции, которая оказалось более дорогостоящей в результате высоких импортных пошлин.

Однако ряд товарных групп аграрной продукции не только сохранили свои позиции, но и укрепили их. Повышение спроса на определенные импортированные продуктовые товары связывают с повышением популярности западной кухни. Кроме того, молодое поколение тайцев стремится к максимальному упрощению процесса приготовления пищи, выбирая полуфабрикаты и готовую еду. В связи с этим растет спрос на соответствующие группы товаров [15].

Немаловажную роль играет также импорт летательных и космических аппаратов, а также закупки аэродромного и наземного оборудования. США являются первым рынком тайского импорта в этой категории. В 2022 г. 71,9 % общих закупок летательных аппаратов было поставлено американскими производителями. Авиационная техника из США пользуется большим спросом в Таиланде как одна из наиболее высококачественных и надежных [16].

ИНВЕСТИЦИОННОЕ СОТРУДНИЧЕСТВО

Таиланд ведет проинвестиционную политику, стимулируя прямые иностранные инвестиции как средство развития экономики, повышение занятости населения и способа передачи технологий. Страна является одним из основных направлений прямых иностранных инвестиций в Юго-Восточной Азии, и сотни американских компаний успешно инвестируют в Таиланд. Общий объем накопленных инвестиций из США составил 19,6 млрд долл. в 2022 г.

Как видно из таблицы, США входят в число крупнейших инвесторов в Таиланде. Ведущим инвесторов с серьезным отрывом от прочих выступает Япония, далее следуют страны АСЕАН. По объему накопленных инвестиций США занимают пятое место. В ковидные годы наблюдался отток капитала всех крупнейших инвесторов, за исключением стран АСЕАН.

Источник: ASEANSTAT.

Американские инвесторы занимаются поддержкой разных отраслей экономики Таиланда. В структуре ПИИ из США лидирующие позиции занимает химическая индустрия, на которую приходится 18,64 %, а также оптовая торговля (7,75 %), пищевкусовая (7,47) и автомобильная промышленность (7,17 %) (рис. 7) [17].

Рис. 7. Структура американских ПИИ в Таиланде. Источник: Bureau of Economic Analysis.

США открывают филиалы своих компаний в Таиланде. В стране находится 269 филиалов с объемом активов или чистой прибылью более 25 млн долл., по данным на ноябрь 2022 г. Филиалы американских компаний в Таиланде обеспечивают около 176 тыс. рабочих мест [17] и 0,1 % общего числа занятых в США.

Многие американские банки имеют свои представительства в Таиланде. Это такой банк, как «Бэнк оф Эмерика» (Bank of America), активы которого на 31 декабря 2022 г. составили 32 млн долл. и пассивы — 3,3 млрд долл. [18]. На финансовом рынке Таиланда также представлены такие банки, как «Бэнк оф Эйжа» (Bank of Asia), «Бэнк оф Нью-Йорк» (Bank of New York), «Бэнк оф Нова Скоуша» (Bank of Nova Scotia), «Бэнкерз Траст Кампани» (Bankers Trust Company) и др.

В Таиланде также расположены филиалы или производства таких компаний, как косметическая компания «Эйвон» (Avon), «Кока-Кола» (Coca-Cola), «Колгейт-Палмолив» (Colgate-Palmolive), «Джилетт» (Gilette). Американские инвестиции также активно участвуют в гостиничном бизнесе. На территории страны представлены гостиницы сети отелей «Хилтон» (Hilton), «Холидэй Инн» (Holiday Inn) и пр.

Переживает расцвет партнерство США и Таиланда в фарминдустрии. На фармацевтическом рынке представлено множество филиалов американских компаний, таких как «Фармэсия энд Апджон Ко» (Pharmacia & Upjohn Co), «Джонсон энд Джонсон» (Johnson & Johnson), «Байер» (Bayer), «Виатрис» (Viatris). Американские компании, производящие медицинское оборудование, также представлены на тайском рынке. Это, например, компания «Эботт Лабараториз» (Abbott Laboratories).

Сотрудничество в фармотрасли происходит не только в форме приложения капитала и размещения производств на территории Таиланда, но также и в подготовке кадров, что крайне необходимо для дальнейшего развития отрасли. Между фармацевтическими школами в США и Таиланде в 1994 г. был заключен Меморандум о соглашении [19], в котором рассматривался долгосрочный план развития образования в сфере фармацевтики, а также поддержка исследований [20].

Таиланд также экспортирует капитал на американский рынок. В 2020 г. страна стала третьим игроком по скорости роста прямых иностранных инвестиций в США. Филиалы тайских компаний на американском рынке обеспечили 3,7 тыс. рабочих мест американским гражданам в 2019 г. Основные секторы прямых иностранных инвестиций Таиланда в США — производство пластмассы, химическая промышленность, пищевкусовая промышленность, производство частей автомобилей, услуги программного обеспечения и производство строительных материалов [21].

Несмотря на положительную динамику и укрепление позиций обеих стран, инвестиционное сотрудничество не лишено проблем. Например, США резко критикуют Таиланд за нарушение прав американской интеллектуальной собственности при производстве тайцами дженериков (аналогов зарубежных медицинских препаратов) для лечения онкологии и ВИЧ, производящихся без лицензии. Впервые Таиланд нарушил патент на антиретровирусный препарат, произведенный американской фармацевтической компанией «Мёрк энд Ко» (Merck & Co) в 2006 г., что получило широкий резонанс в прессе. За этим последовало еще два нарушения интеллектуальных прав на препараты, направленные на лечение ВИЧ, — «Калетра» (Kaletra), а затем и на антикоагулянт «Плавис» (Plavis) в 2007 г. [22]. Интересы таиландских производителей одежды нарушаются в связи с ограничениями квот на ввоз в США продукции легкой промышленности из Таиланда. Тем не менее наблюдается постепенное сокращение внутриотраслевой торговли по данной товарной группе.

ЗАКЛЮЧЕНИЕ

Торгово-инвестиционное сотрудничество Таиланда и США динамично развивается и оказывает положительное воздействие на экономическое развитие. Увеличение двустороннего товарообмена способствует не только удовлетворению потребностей населения, расширению рынка сбыта продукции, но и укреплению экспортного потенциала стран на мировом рынке. Резкий скачок роста двусторонней торговли в последние годы после периода определенного застоя говорит об активизации и интенсификации торговых отношений. Наблюдается укрепление позиций партнеров в торговле, повышение значимости взаимных потоков и усиление взаимной открытости. При этом по ряду ключевых позиций наблюдается сокращение внутриотраслевой и расширение межотраслевой торговли, что говорит о снижении процессов вертикальной интеграции между Таиландом и США. Немаловажную роль играет и реализация США инвестиционных проектов и приток американского капитала на тайский рынок, входя в число крупнейших инвесторов Таиланда. В целом усиление экономических связей Таиланда и США отвечает текущей американской внешнеполитической стратегии по наращиванию своего влияния и присутствия в регионе.

Конфликт интересов. Авторы заявляют об отсутствии конфликта интересов.

Финансирование. Исследование выполнено на безвозмездной основе.

Conflict of interest. The authors declare no conflict of interest.

Financing. The research was performed free of charge.